A Catraca QE

Quando se trata de atenuação quantitativa (QE), sua posição definitivamente depende de onde você descansa. Essa é uma das considerações finais do novo relatório crítico do Conselho de Assuntos Econômicos do Reino Unido. Câmara dos Lordes.

O registro oferece uma excelente pesquisa de como os bancos centrais atualmente usam seus relatórios anuais. Suas conclusões essenciais são a adesão. Inicialmente, os credores primários devem conectar o raciocínio de suas ações no balanço patrimonial, declarando o que estão fazendo e por quê. Em segundo lugar, os formuladores de políticas devem fornecer ainda mais informações sobre suas estimativas (e imprevisibilidades) da eficácia de suas inúmeras atividades, especificamente o Terceiro QE. Eles devem estar cientes de que a conexão entre o plano de relatório anual do banco central e a política de gestão da dívida do governo ameaça a autossuficiência. Por último, e mais importante, os credores primários precisam de licença para se preparar para exatamente como eles retornarão a um nível sustentável de longo prazo para seu relatório anual.

Repassamos vários desses pontos em mensagens anteriores. Na comunicação, sugerimos que os credores primários sejam transparentes em relação à sua função de resposta tanto para as taxas de juros quanto para as políticas de relatório anual (veja aqui). Sobre o motivo das ações dos formuladores de políticas, destacamos a necessidade de descrições claras e diretas conectadas às metas dos formuladores de políticas, diferenciando completamente entre os objetivos pretendidos (plano monetário, credor / formador de mercado do último recurso ou financiamento do governo federal de emergência; veja abaixo) . E, na conexão entre QE e dinheiro financeiro, notamos exatamente como o inchaço do saldo do Tesouro do ESTADO UNIDO no Fed nos estágios iniciais da pandemia parecia um financiamento monetário, colocando a liberdade em risco (veja abaixo).

Nesta postagem do blog, contamos com o desafio que Lord King destaca na citação de abertura: a exigência de garantir que os bancos centrais não vejam as compras de títulos como uma solução mágica para todos os males que recaiam sobre a situação econômica e também sobre o sistema financeiro, criando seus balanços repetidamente para subir.

Os bancos de reserva foram inicialmente desenvolvidos para financiar o governo. Posteriormente, passaram a ser credores de última instância para a manutenção do sistema financeiro. O que entendemos como política monetária convencional – usar a taxa de juros para alcançar a estabilidade das taxas com pleno uso dos recursos eficientes do clima econômico – tornou-se a tarefa mais notável dos bancos de reserva somente após a segunda guerra mundial. Cerca de 30 anos atrás, surgiu um amplo consenso de que os bancos centrais deveriam ser independentes das autoridades fiscais, abandonar o dinheiro direto do governo federal e ter uma meta clara de inflação.

A crise financeira de 2007-09 trouxe consigo mais uma coleção de mudanças. Para estabilizar os mercados financeiros, os bancos centrais aumentaram tanto a escala quanto a gama de suas atividades. A lista de ações é longa. Para escolher apenas alguns, o Fed consentiu em oferecer dólares a alguns outros bancos de reserva, oferecer para sustentar fornecedores em suas tarefas de criação de mercado de títulos, bem como criar uma coleção de veículos de função especial para comprar ativos (como papel comercial) diretamente .

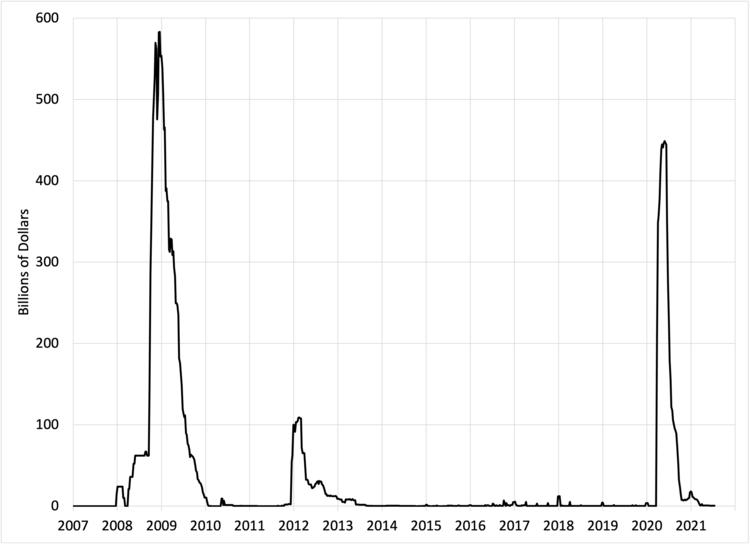

Em todas essas iniciativas de estabilização financeira, que incluíram uma combinação de empréstimos e produção de mercado, as quantidades do balanço aumentaram momentaneamente antes de voltar a zero (ou quase zero). A aderência ao gráfico dos swaps de liquidez em dólar Get Federal é representativa. O nível subiu dramaticamente e depois baixou rapidamente em três celebrações diferentes. A falência do Lehman no final de 2008 deu início ao episódio inicial, e também o mais significativo. O segundo pico ocorreu durante a crise do euro em meados de 2012. E também, o dia 3 é em abril de 2020, durante a tensão econômica que veio com o início da pandemia. Em cada caso, há um pico – a quantidade fornecida de mergulhos e, em seguida, diminui. Da mesma forma, pode-se ver esse padrão de pico – onde as participações ou finanças do Fed aumentam e, depois desse mergulho – no fornecimento às principais concessionárias,

Swaps de liquidez em dólares do banco central (semanais, bilhões de dólares), 2007-2021

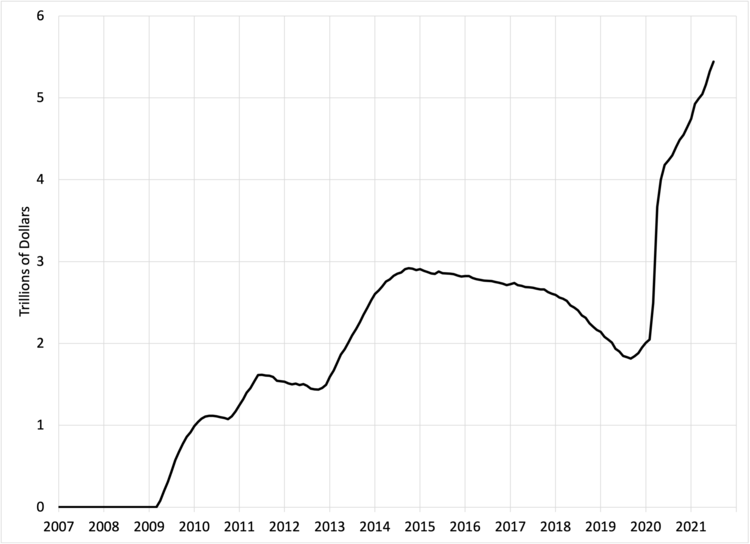

No entanto, o curso do balanço é fundamentalmente diferente para atividades de planejamento monetário para aliviar as condições financeiras para aumentar a necessidade acumulada. O gráfico a seguir mostra as participações da Federal Get de seguranças menos a moeda impressionante. (O crescimento do dinheiro em dólares dos EUA em circulação exige que o Fed aumente suas posses, mesmo que todas as outras responsabilidades do banco central sejam mantidas constantes, portanto, eliminamos isso.) Observe que o uso contínuo de ferramentas de relatório anual está cuidadosamente relacionado ao limite inferior eficiente em taxas de juros baixas: quando os bancos centrais não tinham espaço para as taxas de juros tradicionais, eles se transformavam em outro lugar.

Proteções Federal Get mantidas sem a moeda em circulação (final do mês, trilhões de dólares), julho de 2007 a 2021

Uma vez que os planos do relatório anual acabam sendo o padrão, vemos o resultado da catraca. Quantidades significativas sobem significativamente e depois caem apenas modestamente antes de subirem novamente. Para o Fed, a intensificação inicial ocorreu em 2009, aumentando as participações não associadas a moedas acima de US $ 1 trilhão. A segunda dica, de outubro de 2010 a julho de 2011, elevou o nível para US $ 1,6 trilhão. A terceira etapa, de dezembro de 2012 a setembro de 2014, melhorou os títulos menos a moeda para US $ 2,9 trilhões. Em última análise, a dica 4 – facilmente a maior – reflete a ação do Fed em relação à pandemia e também seus efeitos colaterais. No momento em que este livro foi escrito, o Fed detém US $ 7,6 trilhões em segurança e valores mobiliários, e US $ 2,2 trilhões em dinheiro é excepcional, então o montante total no gráfico é de US $ 5,4 trilhões. Mas, dado que as compras do Fed continuam a ultrapassar em muito a taxa de crescimento monetário,

Por que existe uma catraca? De onde vem isso? Uma possível explicação está enraizada na observação de que a influência das aquisições de ativos nas condições financeiras e na demanda acumulada é limitada. O estudo desenvolvido além dos bancos de reserva recomenda que pode não haver influência em todos (ver Fabo et al.). Para ter certeza, aquisições de propriedades significativas provavelmente têm um efeito substancial quando há lugares errados em mercados que protegem contra a arbitragem. No entanto, quando os mercados estão funcionando bem – o que é uma grande parte do tempo – as aquisições só podem ocorrer incluindo a confiabilidade do banco de reserva com antecedência (veja aqui). Do ponto de vista da administração da demanda agregada, esse efeito “apenas de sinalização” significa que há um risco de curto prazo de fazer excessos e uma recompensa tangível de errar por fazer muito mais.

Não apenas os balanços dos bancos de reserva estão regularmente crescendo, no entanto, a gama de suas ações também é substancialmente mais abrangente. Mais uma vez, concentrando-se no Fed, a pandemia desencadeou tratamentos nos mercados de títulos corporativos, mercados de títulos municipais e empréstimos para serviços bancários (veja nosso resumo abaixo). Em muitos casos, os totais continuam a ser relativamente pequenos – simplesmente mais de US $ 30 bilhões para todos os centros de histórico de crédito incorporados e, também, as instalações agora estão sendo liberadas. No entanto, o mesmo não pode ser dito dos títulos lastreados em hipotecas, onde as participações do Fed aumentaram em US $ 1 trilhão nos últimos 18 meses e continuam a aumentar.

Vemos várias ameaças no crescimento do escopo e do alcance das atividades do relatório anual do banco de reserva. Em primeiro lugar, como escrevemos em um post anterior, para garantir que os bancos de reserva mantenham a independência para fazer bem o que são feitos para fazer, exigimos impor limites claros no escopo do que eles estão autorizados a fazer, limitando tanto o que podem compra imediata e a quem eles podem fornecer. Da forma como está, muitas pessoas acreditam que, independentemente dos problemas, os bancos centrais podem estabilizar qualquer mercado, resgatar qualquer tomador de empréstimo e neutralizar qualquer choque financeiro ou financeiro negativo. Isso não é verdade.

Em segundo lugar, para garantir a sustentabilidade de seus balanços, os bancos centrais precisam responder à catraca do QE. Isso significa fornecer assistência precisa sobre sua visão de um relatório anual típico (em tamanho e ritmo de crescimento) e exatamente como os formuladores de políticas se preparam para chegar.

Por exemplo, o Fed deseja fornecer livros agradavelmente (mas não excessivamente) acima do nível necessário para manter a taxa de juros overnight perto de sua meta, sem procedimentos frequentes de mercado aberto. Setembro de 2019 nos dá uma dica sobre qual escala poderia se encaixar nessa rotina de “amplos ganhos”. Como criamos na época, de janeiro de 2018 a setembro de 2019, o Fed adquiriu seus títulos e valores mobiliários por US $ 650 bilhões, permitindo que as reservas dos bancos industriais caíssem em quase US $ 800 bilhões. Em retrospecto, eles foram longe demais, já que a taxa de recompra overnight do Tesouro atingiu 6% em 17 de setembro. A partir dessa experiência, na falta de modificações arquitetônicas ou regulatórias no sistema financeiro, pode-se concluir que o grau de títulos menos a moeda no verão de 2019 – algo na faixa de US $ 2 a US $ 2,5 trilhões – está próximo do grau duradouro. (Esquece, o grau provavelmente está na faixa de $ 1 1/2 a 1 3/4 trilhão, menos da metade dos $ 4 trilhões existentes).

Voltando ao relatório da Câmara dos Lordes do Reino Unido, concordamos com a importante mensagem de que o QE deu errado. Com o tempo, os bancos centrais precisarão recuar. Mais prontamente, eles precisam fornecer muito mais clareza ao vincular quantitativamente as ações do relatório anual às condições financeiras e às necessidades acumuladas. Mais notavelmente, os formuladores de políticas devem informar como sairão quando se aproximarem de suas metas de inflação e emprego.

Eles devem responder às seguintes perguntas: O que o levará a parar de comprar proteções? Quais são as condições que o levarão a proteções de mercado? Qual é a dimensão regular e duradoura de longo prazo de seu balanço patrimonial? Em problemas típicos, com que rapidez seu relatório anual se expandirá? Quando a estabilidade financeira é restaurada, exatamente com que rapidez você a reduzirá ao nível normal?

Qualquer resposta a essas preocupações estará, sem dúvida, condicionada a mudanças à medida que o ambiente financeiro e financeiro avança. Mas o planejamento do plano é sempre dependente, então é natural que as descrições, sem dúvida, também sejam.